一、养老保险主要精算预测结果

1. 未来30年制度赡养率翻倍

在企业缴费率为16%的情况下,根据制度内参保人数、缴费人数和离退休人数可以得到两个概念下的制度赡养率,即规定制度内离退休人数与参保人数的比率为“参保赡养率”,制度内离退休人数与缴费人数的比率为“缴费赡养率”。预测显示,2019年“参保赡养率”和“缴费赡养率”分别为37.7%和47.0%,然后同时缓慢上升再加速上升,从2023年后便开始一路平稳上升,到2043年后有加速迹象,到2050年分别达到81.8%和96.3%。因此,仅从制度赡养率上看(不考虑人均待遇的提高),城镇企业职工基本养老保险支付压力在不断提升,简单地说,2019年由接近2个缴费者来赡养一个离退休者,而到了2050年则几乎1个缴费者需要赡养一个离退休者(图1)。

图1 2019-2050年全国企业职工基本养老保险制度赡养率变化

2. 当期结余将于2028年出现赤字并不断扩大

2019-2050年全国城镇企业职工基本养老保险基金当期结余在勉强维持几年的正数后便开始加速跳水,赤字规模越来越大。具体来看,2019年当期结余总额为1062.9亿元,短暂地增长到2022年,然后从2023年便开始下降,到2028年当期结余首次出现负数-1181.3亿元,最终到2050年当期结余坠落到-11.28万亿元。其实,上述的当期结余是在“大口径”(包括财政补助)情况下测算得到的。如果不考虑财政补助,即在“小口径”情况下,当期结余在2019年就已经是负值,而且下降的更快,到2050年为-16.73万亿元。可见,虽然财政补助为缩小当期收入缺口贡献巨大(2050年贡献了32.6%),但仍难以扭转当期结余的趋势性变化(图2)。

图2 2019-2050年全国企业职工基本养老保险基金当期结余预测

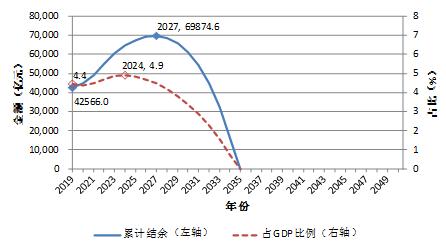

3. 累计结余将于2027年达到峰值并在2035年耗尽

在“大口径”下,2019年全国城镇企业职工基本养老保险基金累计结余为4.26万亿元,此后持续增长,到2027年达到峰值6.99万亿元,然后开始迅速下降,到2035年耗尽累计结余。对比而言,累计结余占GDP比例变化趋势基本一致,但要温和一些,2019年这一比例为4.4%,2024年达到4.9%的峰值,然后到2035年归零(图3)

图3 2019-2050年全国企业职工基本养老保险基金累计结余预测

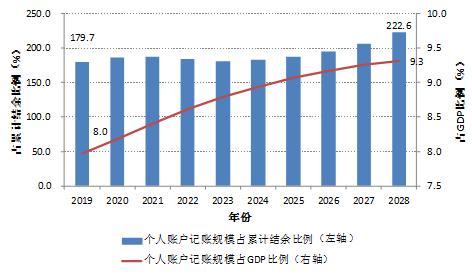

4. 个人账户持续增长但占GDP比例将趋于收敛

2019年个人账户记账规模高达7.65万亿元,占累计结余比例为179.7%,此后先短暂下降,然后不断上升,到2028年升至222.6%。个人账户记账规模占GDP比例也从2019年的8.0%增长到2028年的9.3%。个人账户记账规模占GDP比例虽然一直在增长,但这种增长趋势却在放缓,即增速不断趋于收敛(图4)

图4 2019-2028年全国个人账户记账规模占累计结余和占GDP的比例

5. 中央调剂制度仅在一定程度上延缓了当期结余的两级分化

在引入中央调剂制度后,2019年当期结余排在第1位的广东为1296.0亿元,远远超过排在第2位四川的478.3亿元和第3位北京的477.2亿元,优势特别明显;而当前结余情况越好的省份,优势地位不断强化,例如广东、北京、四川和湖南。如果不考虑中央调剂制度,当期结余“两级分化”趋势更为严重。2019年当期结余排在第1位的广东高达2000.7亿元,几乎是排在2-10位即北京、湖南、四川、福建、云南、贵州、新疆、安徽和天津的当期结余总和,而当期收不抵支的省份高达16个。

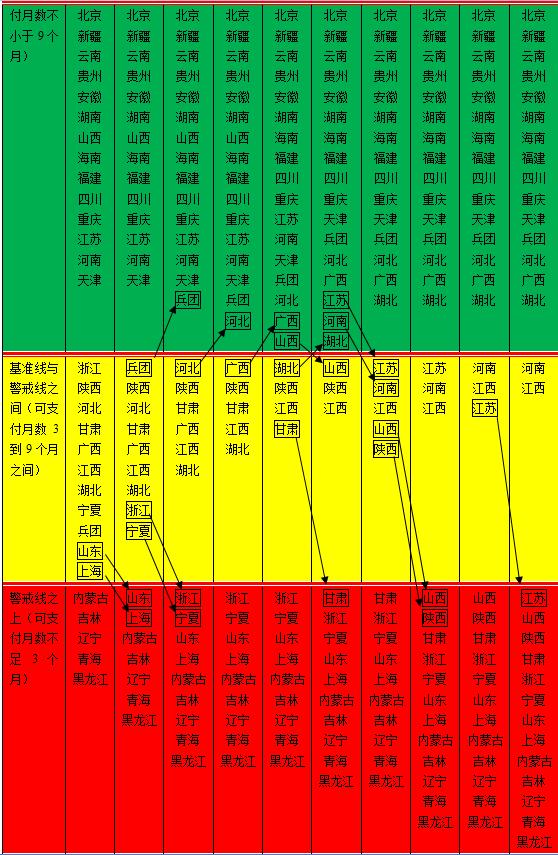

6. 基金可支付月数两极分化趋势依然明显

在引入中央调剂制度后,2019年刚好有一半省份的可支付月数超过基准线,即16个;而低于警戒线的省份共有5个,分别是黑龙江、青海、辽宁、吉林和内蒙古;其他11个省份介于基准线和警戒线之间,分别为浙江、陕西、河北、甘肃、广西、江西、湖北、宁夏、兵团、山东和上海。此后,两极分化开始加剧,在超过基准线的省份逐渐增加到2023年和2024年的19个的同时,低于警戒线的省份也迅速增加到10个,翻了一倍,而介于基准线和警戒线之间的省份却下降为3个。2025年以后,超过基准线的省份一直维持在17个,低于警戒线的省份数量却在继续增加,到2028年高达13个,而介于基准线和警戒线之间的省份到2028年只有两个(表1)

三、发布养老金发展指数

1.养老金制度发展迅速

在养老金发展指数2018中,最终全国指数加权得分为70.38分,而在5年之前,养老金发展指数2013最终得分只有56.99。仅仅5年的时间,中国基本养老保险制度取得了巨大的成就,现今全国平均得分已经接近了以往的最高得分(图5)。

图5 养老金发展指数5年分值情况

从三个一级指标来看,目前可持续得分最高(81.9),多层次得分最低(40.93),充足性则介于二者之间(73.61)。指数显示:制度在充足性方面取得了长足的发展,全国各地虽有差异,但总体趋势向上;制度全国层面可持续性良好,但地区间差异极大,需要财政转移支付压力增加较快,地区间失衡问题日渐突出;多层次总体发育缓慢,各地差异明显。

2. 养老金发展指数的三个特点:

一是老年人口保障水平提升迅猛

在5年前的养老金发展指数中,当时的领取基本养老金人口占城镇60岁及以上人口比率只有38.4%(全国),而在最新的养老金发展指数2018中,该指标数值已经提升到了71.79%。只用了5年时间,基本养老保险制度提供的养老金收入已经成为老年人晚年经济收入中最重要的组成部分(图6)。

图6 养老金待遇领取人口占法定年龄以上人口的比率比较

二是养老金支出规模提升且待遇相对稳定

5年来,基本养老金支出提升明显——占GDP比率从3.24%提升到4.63%,所有省份的养老金支出占GDP比率均在提升。与此同时,在养老保险待遇方面,以城镇单位在岗职工平均工资计算(各地如另有规定者从其规定)的平均替代率水平从全国角度来看基本持平,5年前社会平均替代率为49.23%,5年后为49.99%,这意味着虽然养老金的绝对支出数额在始终上涨,但养老金待遇相对水平则大体保持稳定(图7)。

图7 养老金待遇相对城镇单位在岗职工平均工资比率变化情况

三是制度财务可持续性隐忧浮现

五年来制度可持续性正在经历着两种趋势:一是制度收入端在覆盖面和征缴力度上均有所提升,二是制度支出压力随人口老龄化程度加深逐步恶化。两种趋势结合的结果是:基本养老保险制度全国可持续性良好,但地区间差异极大。作为基金收支结果体现的基金可支付月数从 5年前的可支付15.14个月,下降为13.44个月。5年来,除了少数省份养老保险基金还在持续增加之外,相当数量的省级单位的养老金制度可支付月数下降明显。基本养老保险制度的长期财务可持续性堪忧。

四、发布企业年金市场集中度指数

1. 企业年金市场竞争程度较为充分

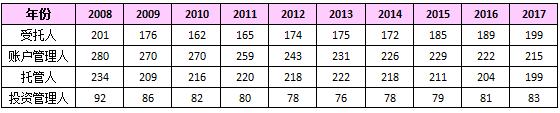

根据企业年金基金的“市场集中度指数”,2017年受托人市场、账户管理人市场、托管人市场和投资管理人市场的竞争格局依旧较强,短时间内很难发生改变。比较而言,投资管理人市场竞争最为充分,而其他三个市场集中度指数虽然相对较高(表2)。

表2 2008-2017年中国企业年金市场集中度指数

2. 2017年基金投资收益率略有回升

2017年中国企业年金基金投资的加权平均收益率为5.00%,略高于2016年的3.03%。原因在于2017年债券市场表现较差,但股票市场却出现了一定幅度的上涨。

3. 企业年金扩面速度进一步降低

截至2017年底,企业年金基金累计结存12880亿元,相对于2015年的11075亿元增长了16.30%,增速依然处于历史低位。这一增长首先归因于参加企业年金的职工工资的增长,其次是投资收益率的增长。相反,参加企业年金的职工人数增长情况几乎与2016年一样,基本停滞,说明企业年金的发展依然任重道远。

五、政策建议

基本养老保险制度在中长期内面临着财务不可持续的挑战。在社保降费的改革任务冲击下,这个矛盾将显得愈加突出。为此,基本养老保险制度的改革需要标本兼治,从制度根源和参数改革等方面,出台综合性设计方案,提升养老保险制度的财务可持续性。

1. 以降费为契机,扩大养老保险个人账户

当前社保增收的内在动力来自制度的激励性。一方面通过降低缴费门槛,将当前未参保的中小企业和灵活就业人员纳入进来,扩大覆盖面;另一方面鼓励参保者多缴多得,坐实费基。虽然,税务部门征费的“外部压力”可以在一定程度上解决制度的增收问题,但参保者逃费动机和“基数之痛”(指参保者在缩小缴费基数上发生的诸多道德风险)等都没有从根本上改变。解决这些问题的一个“治本”办法是扩大个人账户比例,强化多缴多得的激励机制,这是一个制度提高收入和人们主动多缴费的内生机制。

2.尽快实现养老保险全国统筹

可以考虑两种结构性改革思路:一是改造现行“统账结合”模式,实行国民年金+个人名义账户式的“新统账结合”制度,既可以消除统筹障碍,也可以增强制度的缴费激励性和财务可持续性。国民年金是定额式的,起到底线公平的再分配作用;而个人账户养老金则起到养老收入储蓄作用,成为养老保险收入中的主体部分。这种方式是一种调整幅度较大的结构性改革,涉及到养老保险制度的重新定位,但推行起来,制度转轨成本并不高。二是维持“统账结合”制度不变,改革养老金待遇计发规则,建立收入关联型养老金。

3. 各项参数的合理设计和密切配合

除了结构性的制度改革之外,养老保险制度的财务精算平衡还有赖于各项参数的合理设计和密切配合。当前基本养老保险运行参数还存在着诸多不合理之处,例如退休年龄低、缴费年限少、待遇指数化机制尚未建立以及缺乏财务动态调整机制等等,应尽快出台相应的改革方案加以改进。一是尽快出台延迟退休年龄的方案。二是推进基本养老保险基金投资,建立外汇型主权养老基金。三是完善精算制度,引入财务动态调整机制。

图书购买:

订购电话:(010)64943660

网上购买:

京东、当当、亚马逊